C’è chi sale, per crescita complessiva e non solo di fatturato, e c’è chi invece fa decisamente più fatica a fare utili. Sono le due facce che identificano anche andamenti differenti all’interno del composito e frastagliato mondo della grande distribuzione organizzata italiana, fotografato dall’edizione 2018 dell’Osservatorio sulla Gdo redatto dall’area studi di Mediobanca.

«Numeri sinceri o reticenti? O numeri che addirittura mentono? I numeri in realtà dicono la verità, ma devono essere contestualizzati» ha osservato nell’intervento di apertura il direttore Gabriele Barbaresco nella sede di Mediobanca, affollata di operatori del settore, ma non solo, per assistere alla prima edizione del GDO Annual Talk, animato da due tavole rotonde con alcuni protagonisti del retail alimentare italiano.

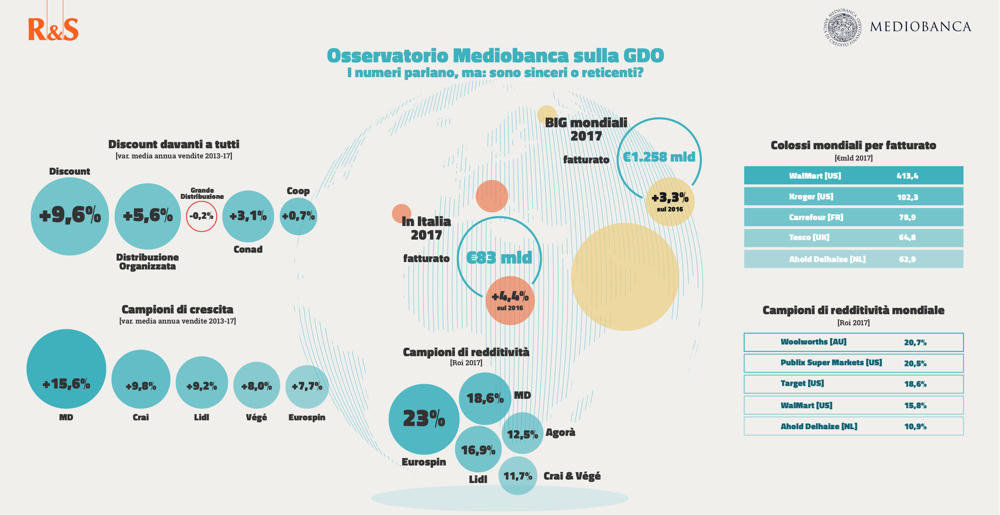

Nella sua analisi Mediobanca ha preso in considerazione i bilanci degli ultimi 5 anni (2013-2017) di 20 gruppi della Gdo alimentare italiana, rappresentativi del 97% del mercato. Una fotografia molto puntale, dunque, dalla quale emerge un fatturato aggregato netto di 83 miliardi di euro. Divedendo quest’universo in 4 – DO, GD, Cooperative (Coop e Conad) e discount – emerge una fotografia sostanzialmente in salute sul fronte delle vendite, ma con andamenti differenti per quanto riguarda gli utili.

«I discount hanno utili quasi da industria del lusso»

A sorridere sono soprattutto Discount e Distribuzione Organizzata. Se tutta la GDO nel 2017 è cresciuta del 4,4% in termini di fatturato, per quanto riguarda invece il margine operativo netto cala del 5,5%. «Qualche segno di affollamento e saturazione?» si chiede Barbaresco e la risposta è certamente affermativa. «Ci sono soggetti che cercano di occupare quote di mercato e questo va a discapito della redditività. È uno scenario sostenibile sul lungo termine?» si chiede ancora il direttore dell’area studi di Mediobanca, considerando che il costo medio del capitale è del 6%: «un’industria che non si riesce a remunerare con il capitale è sintomatico di un settore in sofferenza».

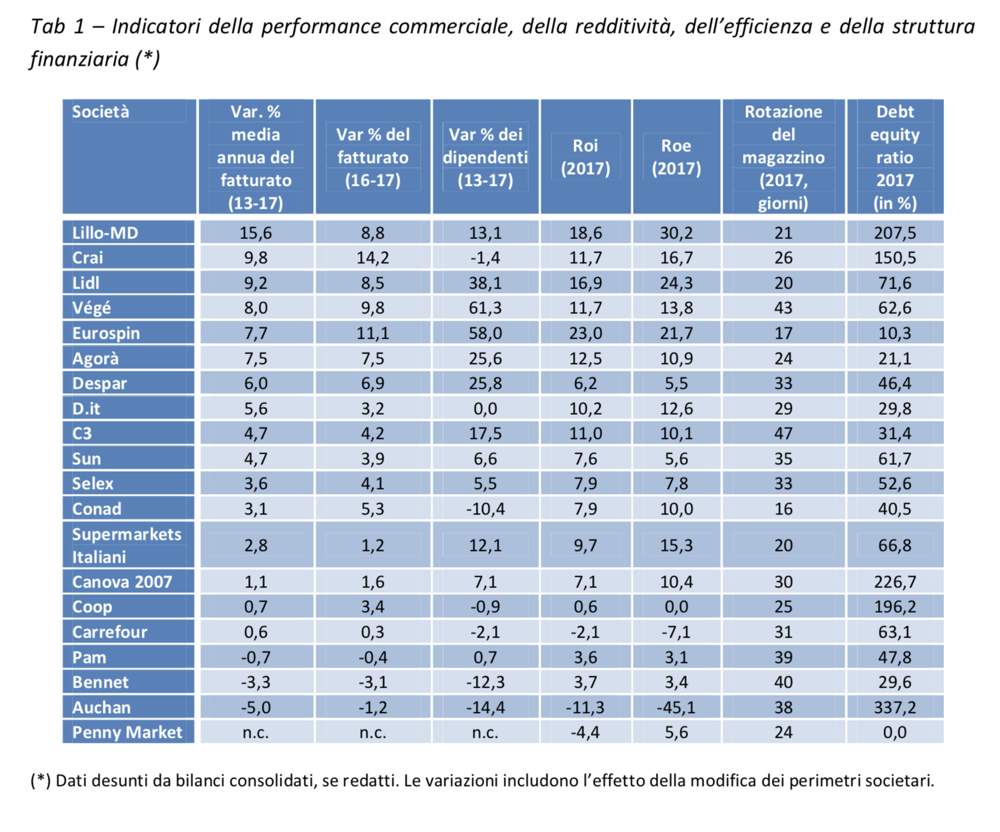

All’interno di questo scenario, però, c’è chi viaggia a velocità decisamente alta anche sul fronte degli utili. Il mondo dei Discount, infatti, registra la miglior crescita media annua nelle vendite (+9,6% dal 2013 al 2017 e +9,7% solo nel 2017) ma anche una redditività quasi del 20%. Molto dinamico anche il composito mondo della DO: +5,6% la media delle vendite dal 2013 al 2017, +6,1% nel 2017, così come il ROI a 9,2%. Il mondo delle Cooperative vede Conad con una crescita annua del 3,1% e del 5,3% nel 2017 e le Coop con un giro d’affari medio del +0,7% e del +3,4% nel solo 2017. Per quanto riguarda il Roi Conad cresce nel 2017del 7,9%, Coop dello 0,6%. Fa invece molta più fatica la GD: fatturato in calo dello 0,2% rispetto al 2013, anche se ha chiuso il 2017 in crescita dello 0,2%. Il Roi è al 3,5%, quindi sotto il livello di remunerazione del capitale. Il motivo? Lo illustra ancora Barbaresco che fa notare come “quanto maggiore è la presenza di grandi superfici in questo settore, tanto minore è il Roi”. Insomma, chi è molto esposto in termini di numero di ipermercati, tipologia in crisi ormai da tempo, soffre di più.

I top player della GDO italiana? Discount e DO

Scendendo nel dettaglio della classifica dei top player della GDO Italiana spiccano soprattutto nomi dei mondo Discount e DO. Nella top 5 per incremento del fatturato nel 2017 in testa c’è Crai (+14,2%), seguita da Eurospin (+11,1%), Gruppo Végé (+9,8%), MD (+8,8%) e Lidl (+8,5%),. Nel quinquennio 2013-2017, la classifica cambia e troviamo in testa sempre un discount, questa volta MD (+15,6%), davanti a Crai (+9,8%) e Lidl (+9,2%).

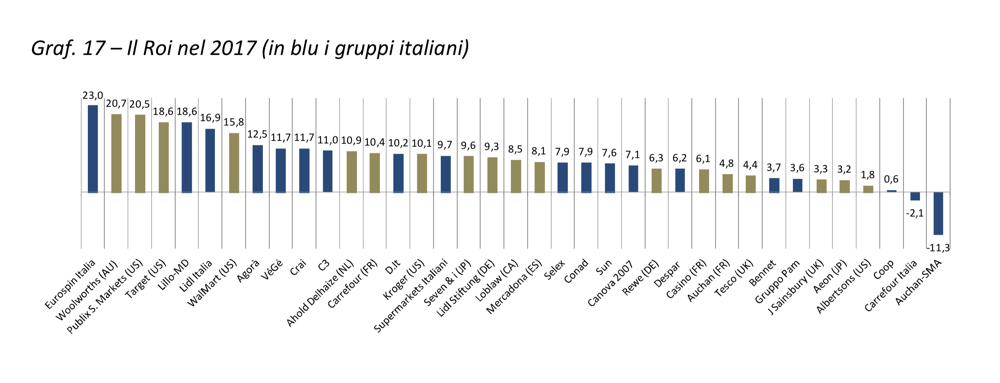

Sul fronte dei gruppi più redditizi nel 2017 dominio del mondo discount: Eurospin (23%), davanti a MD (18,6%) e Lidl (16,9%). Péoi Agorà (12,5%), Végé e Crai (entrambe 11,7%) e C3 (11%), tutti oopeatori del mondo DO.

Per vedere in cima un nome della GD bisogna scorrere la classifica degli utili netti cumulati nel periodo 2013-2017, dove troviamo al top Esselunga con 1.245 milioni di euro, seguita da Conad (872 mln) e Eurospin (817 mln). Ma “se si rapportano gli utili cumulati del periodo alla consistenza dei mezzi propri iniziali” osserva lo studio di Mediobanca, i discount continuano a non avere rivali: “il gruppo MD ha accumulato utili pari a 2,6 volte il patrimonio netto iniziale, Eurospin e Lidl pari a 1,6 volte. Tutti gli altri operatori hanno multipli inferiori all’unità”.

Eurospin e MD più redditizie di Walmart

Il rapporto di Mediobanca confronta i nomi della GDO italiana anche con quelli internazionali. Ovviamente, considerando che praticamente nessun operatore italiano apre punti vendita all’estero (tranne casi poco significativi), sul fronte del fatturato il confronto è impari. Se WalMart fattura 413 miliardi di euro, più del PIL dell’Austria osserva Mediobanca, il primo operatore italiano, Coop, si attesta a 14,8 miliardi al lordo di Iva.

Più interessante, invece, osservare anche in questo caso l’indicatore del Roi. «Redditività 2017 brillante però anche qui il trend è calante» osserva sempre Barbaresco. Nel 2017 margini del 9,9% per la Gdo internazionale (Mediobanca ha preso in considerazione i 18 principali gruppi), quindi “su livelli doppi rispetto a quelli segnati dall’aggregato italiano”, ma redditività lorda pari all’11,8% nel 2015 e all’11% nel 2016. Se confrontiamo stranieri e italiani, da questo punto di vista, a spiccare in alto sono ancora una volta i discount italiani con Eurospin che supera tutti e MD che si piazza al 5 posto.