L’Area Studi Mediobanca presenta la nuova edizione dell’Osservatorio sulla Gdo italiana e internazionale a prevalenza alimentare che aggrega i dati economici e finanziari di 116 aziende nazionali e 30 maggiori player internazionali per il periodo 2016/20. Per l’Italia la copertura è stimata pari al 96% del mercato. Lo studio comprende un focus sulla sostenibilità

della Gdo in Italia e all’estero.

Il 2021 e oltre

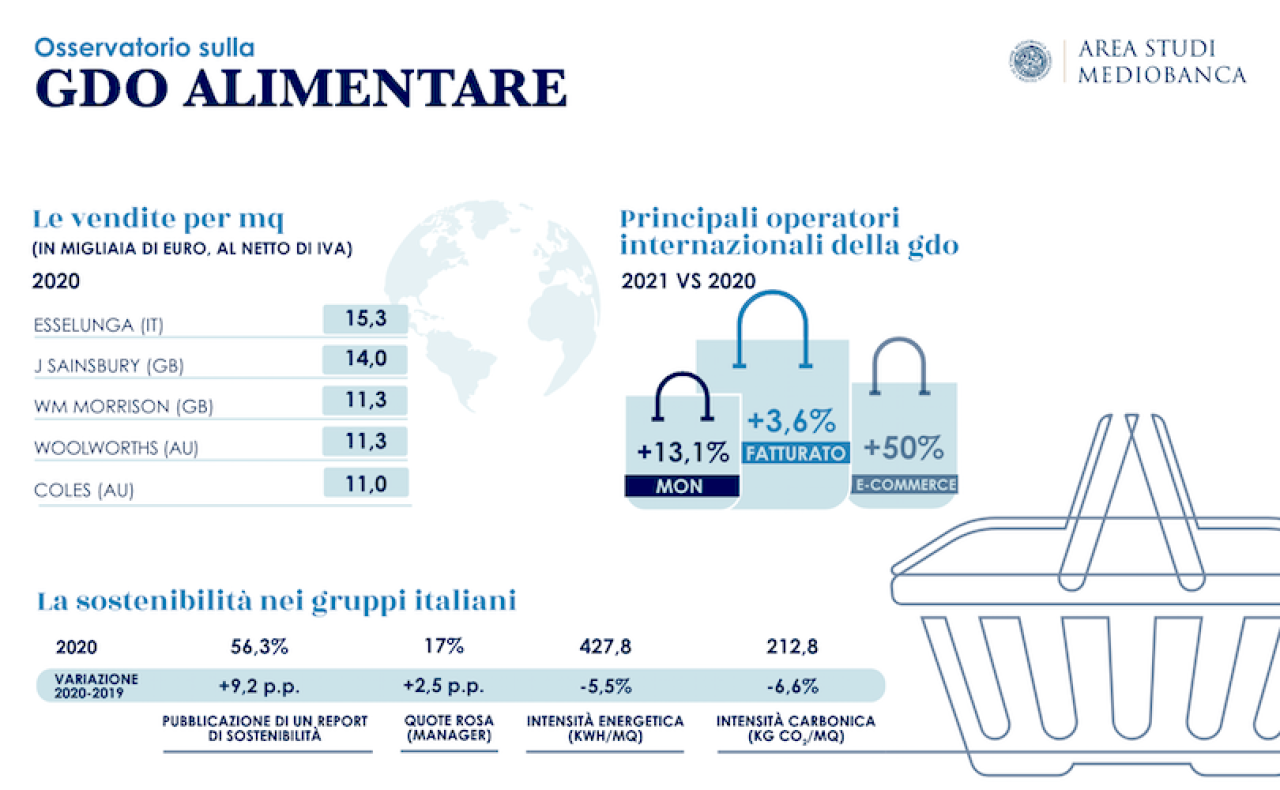

I dati preliminari dei grandi retailer internazionali quotati indicano vendite nel 2021 in aumento del 3,6%, con effetti molto positivi sui margini industriali (+13,1%) e sul risultato netto (+16,3%); non si arresta l’esplosione del canale on-line (+50% circa) che tocca l’8% del fatturato complessivo (in Italia si ferma sotto il 3%). Il 2022 della Distribuzione moderna in Italia, dopo la pausa del 2021 (-0,1% sul 2020), dovrebbe avanzare dell’1,3%.

Continua la crisi delle grandi superfici: gli ipermercati perdono quota passando dal 32,6% del mercato nel 2007 al 26,5% del 2021, incalzati dai discount (21,7%) più che raddoppiati dal 2007 (9,5%) e attesi al 24,6% nel 2023, con performance in termini di vendite per metro quadrato sempre più vicine a quelle deisupermercati (6.070 euro per mq vs 6.240 nel 2020) che restano i veri dominatori del mercato (43,1% del mercato nel 2021).

Il perdurare dell’inflazione ha favorito la ripresa della pressione promozionale che ha raggiunto nel I semestre 2021 il 27,9% dopo essere calata al 26,5% nel 2020, e ha acuito la competizione verticale tra i retailer e i fornitori di beni di largo consumo che presentano una diversa marginalità. Nel periodo 2016/20 i principali gruppi mondiali del food&beverage hanno realizzato un ebit margin del 12%, tre volte quello dei maggiori operatori internazionali della Gdo (3,8%), differenza che si riduce considerando il Roi (11,1% vs 9,5%). Nel 2021 la concentrazione del mercato italiano è stabile: la market share dei primi cinque retailer è pari al 57,6%, restando al di sopra di quella della Spagna (56,4%), ma lontana da Francia (78,6%), Gran Bretagna (75%) e Germania (73,4%). Nel 2021 Conad detiene la maggiore quota di mercato con il 15%, seguita da Selex al 14,5% e dalle Coop al 12,3%. Nel 2011 le Coop erano il primo gruppo con il 15,3%, seguite da Conad al 10,6% e da Selex all’8,1%.

Il 2020: un anno eccezionale

Le vendite degli operatori italiani hanno registrato un aumento del 5,7% rispetto al 2019, +10,9% sul 2016 (+2,6% medio annuo). Il Roi del sistema nel 2020 ha toccato il 5,6% dal 4,8% medio del 2016/18. La crescita al 9% della Distribuzione organizzata ha rappresentato un riavvicinamento alla media 2016/18 (8,9%) dopo il calo del 2019 (8,1%); recupero che non è riuscito ai Discount, in aumento dal 17,3% del 2019 al 17,5% del 2020 ma al di sotto del valore medio del 2016/18 (19,7%). Prosegue il trend positivo della Grande Distribuzione dal 3,4% del 2016-2018 al 4,1% del 2020. Dinamica analoga per l’ebit margin: dal 2% del 2016/18 al 2,7% del 2020, con la Distribuzione organizzata in crescita dal 2,6% del 2016/18 al 3,2%, la Grande distribuzione dall’1,4% del 2016/18 al 2% e i Discount dal 4,9% al 5,5%.

Le curiosità nei conti dei singoli operatori

MD è campione di crescita delle vendite tra il 2016 e il 2020: +10,7% medio annuo, seguita da Crai (+9,2%) e Lidl Italia (+8,4%). Seguono il discount Eurospin (+7,8%), Agorà (+7,6%) e Conad (+6,5%). Nell’ultimo anno è Crai a realizzare la migliore performance (+15,9%), davanti a MD (+14,5%), Conad (+12,4%) e D.lt (+12,2%).

In termini di redditività del capitale investito (Roi) primeggia MD (22,7%), seguita da Eurospin (20,2%), Crai al 13,7%, Lidl Italia al 13,4% e Agorà al 12,3%. Tutti i restanti operatori sono sotto la doppia cifra, capeggiati da Selex al 9,5%.

Esselunga si conferma regina di utili cumulati tra il 2016 e il 2020: 1.212 milioni, a poca distanza da Eurospin a 1.137 milioni, VéGé a 995 milioni, Selex a 962 milioni e Conad a 945 milioni. Carrefour ha cumulato perdite per 604 milioni, Coop per 460 milioni. Coop Alleanza 3.0 è la maggiore cooperativa italiana con vendite nel 2020 pari a 4.046 milioni, seguita PAC 2000 A (Gruppo Conad) a 3.654 milioni e Conad Nord Ovest a 2.605 milioni che precede Unicoop Firenze a 2.329 milioni. Il prestito soci del sistema Coop appare in costante declino dai 10,7 miliardi del 2015 agli 8 miliardi del 2020 (stabile rispetto al 2019). Negli ultimi cinque anni le Coop hanno realizzato proventi finanziari netti per 854 milioni e subito svalutazioni finanziarie per 791 milioni.

I “campioni nascosti” per crescita e redditività

Le aziende della Distribuzione organizzata con fatturato superiore a 500 milioni sono 23, dalla Finbre (Maxi Dì) con 2.371 milioni, alla Poli con 518 milioni. Alcune hanno segnato nel 2020 performance rilevanti in termini di Roi: Italmark (Italbrix) al 33,3%, Gruppo Arena al 24,5%, Multicedi al 23,6%; Italmark (Italbrix) ha realizzato anche il maggior incremento di fatturato nel 2020 (+23,5%) seguita da Verofin (Tigros) in crescita del +22% e Gruppo Arena del +21,2%. In aggregato i 23 operatori fatturano 24,7 miliardi, sono cresciuti nel 2020 del 7% e segnano un Roi medio dell’8,7%.

I maggiori operatori internazionali

Nel 2020 i maggiori retailer internazionali hanno registrato un fatturato che oscilla tra i 453 miliardi di WalMart e i 17 miliardi della russa PJSC Magnit. Tali operatori fatturano il 17% del loro giro d’affari in punti vendita all’estero: la maggiore proiezione internazionale è dell’olandese Ahold Delhaize (79%), seguita dalla Jeronimo Martins che vende soprattutto in Polonia (75,5%) e dalle francesi Carrefour (51,7%) e Auchan (47,3%).

Il panel internazionale esprime un Roi medio nel 2020 pari al 9,4%, in aumento rispetto all’8,8% del 2019 ma in calo rispetto al valore medio 2016/18 (9,8%). La classifica per Roi comprensiva dei retailer internazionali e di quelli italiani vede alternarsi nelle prime cinque posizioni società statunitensi e discount italiani: al primo posto la statunitense Publix S. Markets (22,9%), seguita dall’italiana MD (22,7%), dall’altra statunitense Target (21,9%), dall’italiana Eurospin (20,2%) e per finire ancora dalla statunitense Dollar General (17,6%).

La Lidl Italia segna un Roi (13,4%) superiore a quello della casa madre tedesca Lidl Stiftung (11%). Due gli operatori russi, entrambi con Roi attorno al 12%. Esselunga detiene il primato internazionale quanto a vendite per metro quadro nei confini nazionali: con 15.300 euro precede le britanniche J Sainsbury con 14.000 e Wm Morrison a 11.300 euro e le due australiane Woolworths (11.300 euro) e Coles (11mila euro).

L’indagine completa è disponibile per il download sul sito www.areastudimediobanca.com

Fonte: Area Studio Mediobanca